Stakestone(STO)币是什么?STO代币经济学、实用性及市场展望

目录

- 简介

- StakeStone(STO)项目概述

- 代币结构和代币经济学

- 基本信息

- 代币分配结构

- 解锁和归属结构

- 充气/放气设计

- 代币可用性

- 价格趋势分析

- 当前价格指标

- 价格波动

- 技术分析要点

- 市场展望

- 短期展望(几周至三个月)

- 中期展望(6个月至1年)

- 长期展望(1年或以上)

- 综合展望

- 风险因素

- 代币经济风险

- 技术风险

- 市场和流动性风险

- 监管风险

- 运营和治理风险

- 全面总结

- 投资策略及检查点

- 逐步策略

- 检查点

- 结论

简介

当一个新项目在加密货币市场上市时,投资者的注意力总是会集中起来。兼具实用性和治理能力的代币尤其容易吸引长期关注。StakeStone(代码:STO)是一个结合了跨链流动性和质押优化的项目,它超越了传统的交易型代币,成为了DeFi基础设施。

本文全面探讨了StakeStone(STO)项目概况、代币结构、价格趋势、未来展望和投资策略。

StakeStone(STO)项目概述

StakeStone 旨在成为全链流动性资产协议。它利用 ETH 质押类代币、BTC 流动性代币以及其他代币,让用户在保持流动性的同时获得质押收益。

该项目提供 ETH 质押资产(STONE)和 BTC 流动性资产(SBTC),构建一个可跨多种区块链环境使用的流动性池。STO 作为生态系统的治理代币,其 veSTO(投票锁定代币)结构鼓励长期参与。

此外,StakeStone 旨在基于 LayerZero 等跨链技术连接多个区块链,并致力于成为多链生态系统中的流动性枢纽。

代币结构和代币经济学

基本信息

- 发行总量:1,000,000,000个STO(10亿)

- 当前流通供应量:约 225,000,000 个 STO(约占总量的 22.5%)

- 最大发行量固定为10亿,未来将逐步解锁。

代币分配结构

- 社区奖励和激励:约18%

- 空投和用户激励:约8%

- 营销和合作:约 9%

- 协议流动性支持:约6%

- 早期投资者和风险投资家:约 21%

- 团队和内核贡献者:约15%

- 基金会和储备:约19%

- 生态系统扩展储备:约4%

这种分配结构强调了对用户获取和生态系统扩展的激励,但也包括了相当大比例的团队和投资者贡献,这使得锁定释放时价格可能会出现波动。

解锁和归属结构

- 分配给团队和投资者的金额将被锁定一段时间,然后按季度和年度逐步释放。

- 投资者应始终检查解锁时间表,因为每个解锁点都可能出现短期抛售压力。

充气/放气设计

- 质押奖励和生态系统激励支付是通胀因素。

- 销毁部分费用、销毁错误验证者的罚款等都起到了通货紧缩的作用。

- veSTO 结构通过鼓励长期代币锁定来管理流通。

代币可用性

- 治理参与:持有者可以转换 veSTO 来对关键政策和奖励分配进行投票。

- 质押和奖励:为网络验证做出贡献并以 STO 或 veSTO 的形式获得奖励。

- 费用支付:用于网络内的交易和服务。

- 流动性激励:向特定池提供流动性可以为您带来额外奖励。

- 贿赂机制:其他协议可以提供基于 STO 的奖励以吸引流动性的结构。

价格趋势分析

当前价格指标

- 价格:约0.08至0.09美元

- 市值:约2000万美元

- 发行量:约2.2亿份

- 历史最高价(ATH):约 0.21 美元

目前价格已较历史高点大幅下跌,一些投资者认为这是买入机会,但短期波动性仍然很高。

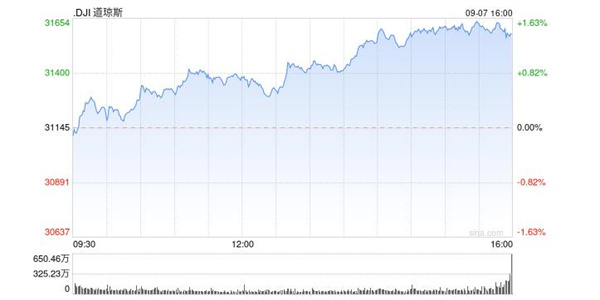

价格波动

- 上市后,股价立即出现剧烈波动,短暂上涨后又大幅下跌。

- 近几周市场正处于调整阶段,交易量不断下降。

- 在主要交易所上市或宣布合作关系可能会产生短期上涨势头。

技术分析要点

- 支撑/阻力线:关键支撑位在0.08美元左右,能否突破0.10美元是关键。

- 成交量:看涨逆转需要伴随成交量。

- RSI·MACD:若出现短期超卖信号,则有反弹的可能。

市场展望

短期展望(几周至三个月)

- 价格区间:预计短期波动性较大,范围在 0.07 美元至 0.12 美元之间。

- 看涨情景:交易量增加、新交易所上市公告或社区活动(空投、奖励)等短期积极因素可能导致重新测试 0.10 美元或更高。

- 看跌情景:如果由于团队和投资者解锁计划而导致抛售压力集中,则 0.08 美元的支撑位可能会被突破,价格可能会调整至 0.07 美元。

- 投资者策略:短期交易者必须监控交易量的变化,并明确止损和获利水平。

中期展望(6个月至1年)

- 价格范围:根据项目路线图的进展,价格可能在 0.12 美元到 0.20 美元之间波动。

-

有利因素:

扩大流动性——扩大 DeFi 平台和全球交易所的上市范围将拓宽 STO 交易的可及性。

增加质押和治理利用率——增加 veSTO 参与度可以减少供应,从而实现价格稳定和上涨势头。

市场状况改善——如果比特币和以太坊等主要货币上涨,STO 也可能会上涨。

-

不利因素:

路线图延迟和技术实施失败

竞争项目(其他流动性质押衍生品、LSDfi)正在涌现。

由于全球监管趋严,交易所上市数量减少

- 投资者策略:中期投资者应考虑在拆分购买后进行质押以确保获得回报,同时也为重大 事件前后的波动做好准备。

长期展望(1年或以上)

- 价格区间:如果STO能够长期成功拓展生态系统,其估值可能会升至0.20美元以上。反之,如果技术和需求未能跟上步伐,则存在长期跌破0.05美元的风险。

-

增长机会:

AI+DeFi 结合需求——随着 AI 与区块链融合的加速,对 STO 验证和治理基础设施的需求可能会增加。

LSD 市场扩张——随着对以太坊和比特币质押的需求增长,流动性衍生品市场可能会加强 STO 的地位。

网络可扩展性——通过成功的多链支持和合作伙伴关系,STO 可以将自己确立为 Omnichain 的流动性中心。

-

风险因素:

代币持续通胀→稀缺性减弱

监管风险和潜在的交易所退市

市场信心的缺乏削弱了长期投资的吸引力。

综合展望

- 短期内对应波动性加大的时期,适合采取小额、分期购买的策略。

- 中期来看,关键变量在于项目路线图的执行能力以及是否扩大交易所上市。

- 从长远来看,如果 StakeStone 在 DeFi 流动性市场中站稳脚跟,STO 的价值可能会被重新评估。相反,如果 StakeStone 未能脱颖而出,则有可能继续沦为短期投机资产。

风险因素

尽管 StakeStone (STO) 对跨链流动性基础设施有着清晰的愿景,但投资者仍需考虑一些风险。以下按类别总结了主要风险。

代币经济风险

-

解锁风险

- 如果在某个时间点之后大量释放团队和早期投资者的持股,则可能会因短期抛售压力而导致价格大幅下跌。

- 特别是在解锁事件之前/之后,交易量波动会增加,从而增加损失的可能性。

-

通胀结构

- 从长远来看,质押奖励和生态系统激励会造成通货膨胀。

- 如果需求增长跟不上供应增长,就可能出现价格稀释。

-

投资者集中度

- 如果某个早期投资者或基金会持有过多的股票,市场冲击可能会根据出售时机而被放大。

技术风险

-

智能合约漏洞

- DeFi 协议容易受到黑客攻击。

- 一旦发现代码漏洞,流动性池资产可能被盗,导致代币信任度下降。

-

跨链桥风险

- 由于 StakeStone 基于多链,因此桥接安全性是关键。

- 过去,桥梁黑客攻击已给多个项目造成了数亿美元的损失。

-

路线图延迟

- 如果项目提出的功能(例如,veSTO 治理、流动性扩张)未能按计划实施,市场信心可能会丧失。

市场和流动性风险

-

交易所缺乏流动性

- 如果初始上市交易所的交易量不足,滑点和价差就会增加,从而增加投资者损失的风险。

-

市场心理依赖

- STO 价格更有可能根据市场预期而非基本价值而变动。

- 价格受主要货币(比特币、以太坊)走势的影响。

-

竞争项目风险

- LSDfi(流动性质押衍生品)市场正在增长,拥有更强大技术和资本的项目的出现可能会削弱 STO 的地位。

监管风险

-

国内和国际监管的不确定性

- 有关质押和 DeFi 的监管仍不明确。

- 如果一些国家将质押奖励视为证券类收入,监管压力可能会增加。

-

交易所退市风险

- 由于监管加强或内部审查标准提高,可能会出现从交易所退市的情况。

- 特别是韩国交易所加强审查可能会威胁到国内投资者的准入。

运营和治理风险

-

项目运营缺乏透明度

- 如果球队信息和财务信息不明确,投资者信心可能会下降。

-

治理集中化

- veSTO模式鼓励参与,但在实践中存在少数大股东垄断决策的风险。

-

社区活动

- 如果一个社区不能持续发展,其用户群就会减弱,长期需求也会下降。

全面总结

StakeStone (STO) 面临的最大风险是解锁事件后的短期抛售压力、智能合约和桥梁的安全问题以及监管不确定性。再加上市场波动和竞争项目的威胁,这些风险可能会导致价格大幅波动。

因此,投资者在进入市场之前必须定期检查解锁时间表、代码是否经过安全审计、监管趋势以及交易所流动性。

投资策略及检查点

逐步策略

- 初始:测试少量后,分期买入,并设置止损、止盈标准。

- 中期:路线图进展、合作伙伴公告和交易所上市确认。

- 长期:参与质押和治理,分散投资以降低风险。

检查点

- 请务必检查解锁时间表

- 检查交易所流动性和订单深度

- 检查路线图实施率和技术更新周期

- 竞争项目趋势比较

- 整体市场情绪(利率、流动性、比特币流量等)

结论

StakeStone(STO)不仅仅是一个普通的山寨币,而是一个融合了 DeFi、质押和治理机制的项目。其总发行量为 10 亿,流通量约为 2 亿,其发行结构强调社区和激励机制。

虽然其价格自上市以来一直波动,但长期来看,其估值可能有所回升,具体取决于 技术实施、生态系统扩展和流动性。投资者应考虑解锁计划和风险因素,并建议结合部分购买、质押和参与治理等策略。

到此这篇关于Stakestone(STO)币是什么?STO代币经济学、实用性及市场展望的文章就介绍到这了,更多相关STO币全面介绍内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

以上就是Stakestone(STO)币是什么?STO代币经济学、实用性及市场展望的详细内容