价值超37亿美元的ETH等待解锁,以太坊抛压风险几何?

目录

- 多重因素驱动,以太坊质押解除规模创新高

- 借贷利率飙升引发循环策略平仓

- LST/LRT 脱锚放大套利与清算风险

- 机构资金迁移,质押生态格局生变

- 价格上涨刺激获利了结

- 大规模抛压短期难直接释放,市场仍有一定支撑空间

眼下,以太坊的多空分歧正愈发明显。随着 eth 价格冲击高位,质押撤回需求显著增加,市场对潜在下跌风险的担忧日益升温。以太坊大规模抛压是否会如预期出现?

多重因素驱动,以太坊质押解除规模创新高

目前,以太坊的质押解除规模已达到历史高峰。根据 Validator Queue 数据显示,截至 8 月 18 日,超过 8.7 万枚 ETH(价值约 37.6 亿美元)正排队退出以太坊网络,创下历史新高,并已连续 6 日增加,预计等待 15 天 4 小时。相较之下,等待入场的新质押 ETH 仅约 2.6 万枚(约 11.2 亿美元),预计启动延迟约 4 天 12 小时。

本轮质押 大规模退场受到多重因素的共同推动,涉及市场策略调整、机构资金流向以及价格波动带来的获利了结需求。

借贷利率飙升引发循环策略平仓

ETH 借贷利率大幅上升,导致杠杆策略受冲击,从而刺激验证者退出排队潮。上个月,大量 ETH 从 Aave 借贷池中撤出,导致平台 ETH 供应紧缩,推动借贷利率大幅飙升。官网数据显示,7 月 Aave 的 ETH 借贷年利率曾一度从约 2.5% 攀升至 10.6%,远超当时以太币约 3% 的质押收益率。

这利率的上涨打破了循环套利的交易逻辑。原本投资人可以用质押的 ETH 作为抵押,再借入更多 ETH 进行杠杆操作。然而,这种杠杆模式在利率骤升后失去吸引力,迫使交易者平仓,解除质押以偿还贷款或降低杠杆,从而加剧了退出需求。

LST/LRT 脱锚放大套利与清算风险

借贷利率的上升也加剧了 LST/LRT(如 stETH、weETH)与 ETH 的脱锚。例如,Dune 数据显示,7 月 stETH 与 ETH 折扣率一度达到 0.4%。这使得套利者选择在二级市场低价买入流动性质押代币,并透过解除质押后兑换全额 ETH 价值,赚取价差,从而推动了以太坊质押队列的进一步拥堵。

同时,尽管市场尚未因价格脱锚出现系统性清算,但潜在压力进一步推动投资者提前离场。根据 Jlabs Digital 分析师 Ben Lilly 近日分析指出,目前 stETH 正在从 Lido 提取,32% 的 stETH (wstETH) 被用作借贷协议的抵押品,脱钩可能意味着借贷协议的大规模清算。同时,27.8 万枚 wstETH 处于「高风险」状态(高风险定义为健康系数在 1-1.1 倍之间)。

Bitwise 高级投资策略师 Juan Leon 也表示,像 stETH 这样的质押代币可以折价交易,而折价会降低抵押品价值,从而引发风险削减、对冲甚至清算,最终导致 ETH 现货抛售,透过 DeFi 协议流动性池进行的杠杆 stETH 循环交易将不再盈利,交易员通过抛平仓和出售 ETH 来偿还贷款也不再盈利。

为此不少投资人选择退场,甚至有巨鲸选择割肉快速套现。例如,Lookonchain 近日监测,某鲸鱼放弃透过排队退出质押,将 4242.4 枚 stETH 直接兑换为 4231 枚 ETH(价值 1874 万美元),并存入 Kraken 进行出售,兑换直接亏损 11.4 枚 ETH(约 5.05 万美元)。

机构资金迁移,质押生态格局生变

ETH 大规模的质押退出也与资金转向新质押协议有关。随着以太坊的投资主力从散户转向机构,其质押市场格局正在发生显著变化。 Dune 数据显示,截至 8 月 18 日,前五大质押协议中已有三家为中心化机构:Binance、Coinbase 与 Figment。而在过去一个月,Lido、ether.fi 和 P2P.og 的 ETH 流出量居前,其中 Lido 单月流出超过 27.9 万枚 ETH,市占率下滑至 24.4%,创历史新底;相对地,Figment 单月流入超 26.2 万枚 ETH,成为最大赢家。

这一迁移趋势背后,是机构对合规性与稳定性的多重需求驱动,例如机构需要明确的法律实体和合规流程,而去中心化协议难以满足监管要求;去中心化网络节点分散,难以全面审计,几乎不可能实现全球范围的 KYC;中心化机构可明确承担节点故障责任,而去中心化协议可能会分散,不符合风险管理预期;DAO 而言简言之,机构资金更重视合规、责任与稳定性,而非去中心化的理念。这也意味着,在 ETH 质押市场中,去中心化协议正逐渐转入防守姿态,而中心化质押机构则凭借合规与稳定性不断扩大份额。

价格上涨刺激获利了结

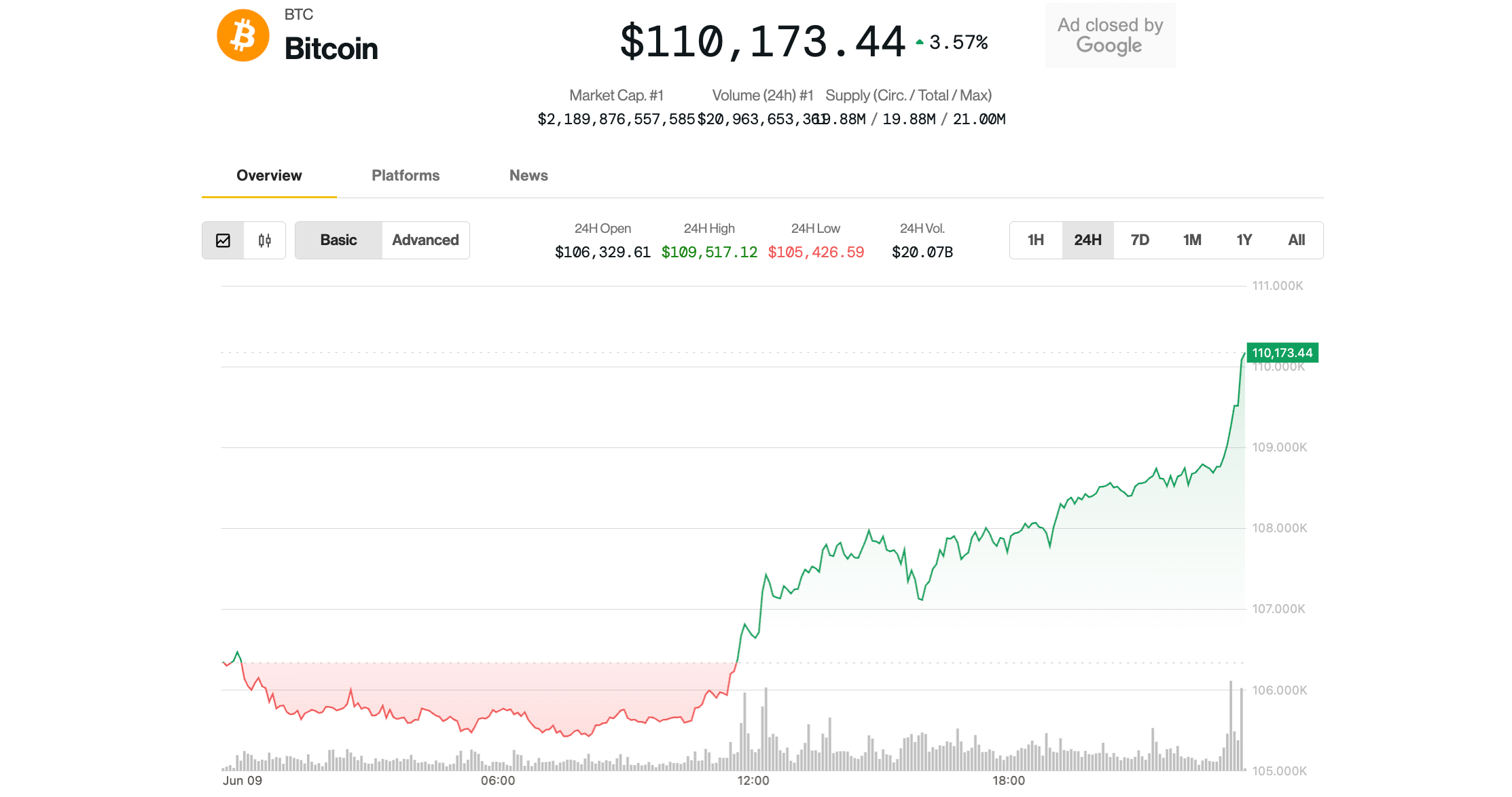

ETH 质押解除规模攀升背后,物价上涨带来的获利了结需求也是驱动因素之一。 CoinGecko 数据显示,自今年 4 月以来,ETH 价格已从低点累积反弹约 223.7%。如此快速的上涨,为早期质押者提供了可观的浮盈,促使部分投资者选择解除质押并锁定利润,从而在短期内加大了 ETH 的流动供应压力。

大规模抛压短期难直接释放,市场仍有一定支撑空间

尽管以太坊质押解除规模创历史新高,引发了市场对抛压的担忧,但鉴于释放节奏受限、机构持续增持等原因,或将为 ETH 提供一定的支撑空间。

一方面,如前文所述,本轮解质押潮背后有多重因素驱动,包括循环策略平仓、套利需求以及向其他质押商转移等。这意味着,并非所有被解除质押的 ETH 都会直接进入市场抛售。

另一方面,以太坊的 PoS 机制对验证者退出有严格限制,每个验证者需质押 32 ETH 参与网路共识,而为确保网路稳定,每个 epoch(约 6.4 分钟)仅允许 8–10 名验证者退出。随着验证者退出需求的增加,等待队列会显著拉长。目前预计,这部分被解除质押的 ETH 需要约 15 天 4 小时后才能真正释放到市场,因此短期内不会对流动供应造成冲击。

此外,从市场数据来看,目前以太坊有着超 6.1 万枚 ETH 的质押退出需求, 但机构投资者的增持力度可涵盖潜在抛压。根据 strategicethreserve.xyz 数据显示,截至 8 月 18 日,以太坊储备公司及各类 ETH 现货 ETF 持有量累计持币量达 1,026 万枚 ETH,总占比已超以太坊总供应量 8.4%。在过去半个月中,机构增持 ETH 超过 183 万枚,远超本轮解除质押规模。若增持趋势持续,可有效吸收潜在抛压。

总的来说,近期 ETH 价格的高位震荡,或为获利了结及市场情绪波动的自然反应。尽管市场存在一定的不确定性和短期波动压力,但以太坊整体信心并未动摇,特别是机构资金的持续性进一步增强了市场韧性。

到此这篇关于价值超37亿美元的ETH等待解锁,以太坊抛压风险几何?的文章就介绍到这了,更多相关以太坊内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

以上就是价值超37亿美元的ETH等待解锁,以太坊抛压风险几何?的详细内容